文|熔财经

作者|隐南

年初至今A股保险指数下跌了约36%,中国平安也已跌超40%,跌破万亿市值。8月26日平安发布了中期财报,对关注中国平安的公众来说,是否能让近期的各种利空落地,地产投资是否风险可控,寿险改革有无成效,保险版块何时企稳等等,这些问题都需要一个答案了。

01“入坑”华夏幸福吞噬208亿利润投资组合收益率弱于同行

8月26日,中国平安发布了2021年中期财报,公司实现营收6356.49亿人元,同比增长0.9%;归属母净利润580.05亿元,同比下降15.55%;归母营运利润818.36亿元,同比增长10.1%;年化营运ROE21.0%。向股东派发中期股息每股现金人民币0.88元。

对于净利的下滑,与投资华夏幸福密不可分。中报已对华夏幸福相关投资资产计提减值合计高达359亿元,对归母净利润影响金额为208亿元,对归母营运利润影响金额为61亿元。《熔财经》看到,中国平安累计投资华夏幸福540亿元,截止到2021年6月30日,合计持有25%的流通股股份,超过了华夏幸福的22.85%,成为华夏幸福第一大股东,爱当“房企二当家”的平安这次成了大当家。

投入华夏幸福的资金能收回多少尚未可知,深陷债务危机的华夏幸福在8月26日同样发布了中期财报,上半年债务总额1876.19亿元,累计未偿还债务本息815.66亿,实现营收入210.68亿元,同比降低43.63%,归母净利润亏损94.8亿元,同比降低256.37%,由正转负,其中公司财务费用同比大幅增加142.89%,利息费用支出达56.35亿元。面对华夏幸福的大败局,平安总经理兼联席CEO谢永林在中报发布会上表示,“市场对平安在房地产投资上有误解”“投资不动产用于收租而非炒地皮”。

对于华夏幸福的单笔投的巨亏,《熔财经》认为,就平安目前投资组合资产约3.79万亿的体量来说,短期内对投资收益有较大影响,但对整体风险敞口影响有限。

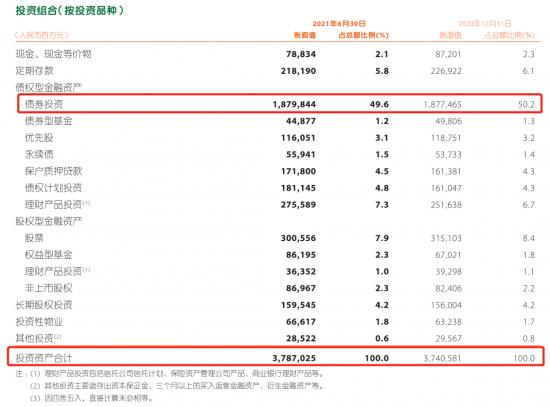

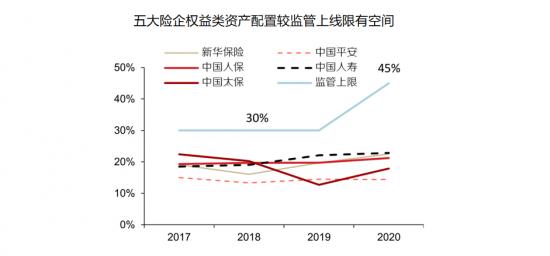

整体来看,平安的投资组合较为稳健。据中报显示,公司保险资金投资组合规模约3.79万亿元,其中债券投资占比最高,约1.88万亿,占比49.6%,债券投资中以国债、地方政府债等久期资产为主,其中政府债1.68万亿,是投资组合中最大的“压舱石”。其它投资品种相对分散,占比都在10%以下。风险较高的权益类资产占比约17.7%,远低于银保监会对于权益类资产配置的监管上限45%的水平,并且近4年来一直保持在20%以下的较低水平。

资料来源:wind

虽然投资组合体量大、整体稳健,但受华夏幸福资产减值的影响,总投资收益率已弱于同行。中报显示,保险资金投资组合总投资收益660.54亿元,同比下降23.1%;年化总投资收益率3.5%,同比下降0.9%;投资资产减值损失201.11亿元。投资收益率下滑主要受资本市场波动及减值计提增加等因素影响。平安的总投资收益率弱于目前已发布中报的人保6.7%、人寿5.69%和新华保险6.5%。

华夏幸福的利空落地并未减少市场对平安热衷房地产投资的担忧,中报发布会上谢永林指出:“平安每年保险资金对外投资的金额大约为4000-5000亿元,按配置规划,其中大约有500亿希望配置到收租型资产”。

平安在房地产上究竟投了多少钱?据中报显示,投资性物业账面值为666.17亿,占投资组合的1.8%,此外,平安通过股权和债权的形式投资了不少地产公司,中报并未披露,梳理下近年来平安对地产的投资,先后持有华夏幸福、碧桂园、旭辉、绿地、保利、华润、绿城、九龙仓、金茂、凯德等二十多家房企的股份,另外,平安还通过企业联合体经营的形式在全国拥有至少上百宗地块。在房地产长期强监管的大背景下,华夏幸福、中国恒大的债危机是整个房地产市场面临的困局,平安手中的不动产股权难免受其影响。平安未来将配置更多的收租型资产,一定程度减少了房地产股权投资带来的风险。

02 寿险及健康险净利下降35.1%寿险改革阵痛中初显成效

2021年上半年原保费收入2889亿元,同比下降4%;净利润297.8亿元,同比下降35.1%,主要受投资资产减值计提、估值调整及其他权益调整,新业务增速下滑,保单继续率波动,去年同期新冠肺炎疫情下客户理赔减少带来的赔付差较高等因素影响;新业务价值273.87亿元,同比下降11.7%,主要是因为寿险及健康险业务储蓄类产品首年保费占比提升9.8个百分点至46.7%,导致新业务价值率下滑。

随着平安的寿险改革不断深入,《熔财经》认为,寿险改革是全行业共识,短期内对新业务价值和保费增长有负面影响,但长期有利于公司和行业的整体健康发展。据中报显示,平安将从渠道和产品两方面深化寿险改革。

渠道方面,平安寿险改革的重点是代理人渠道,主要通过1个 “三好五星” 评价标准、3层队伍差异化经营和4大数字化工具(数字化营业部、数字化增员、数字化活动量管理、数字化培训╱AskBob),赋能代理人渠道经营。

从效果来看,代理人数量继续下降,但队伍质量和业绩有所提升。2021年上半年,个人寿险销售代理人数量87.77万人,同比下降14.3%;代理人渠道新业务价值236.84亿元,同比下降14.5%;代理人收入同比下降4.8%,主要受间接佣金下降超20%,以及交叉销售收入同比下降12%影响。

对于庞大的代理人队伍,改革难以一蹴而就,目前平安代理人渠道整体质量和业绩已有所提升,代理人人均首年保费9350元/月,同比增长23.8%。其中钻石队伍人均首年保费是整体队伍的5倍以上,收入约为社会职工平均工资水平的4-5倍。此外,平安寿险数字化渠道改革试点已呈现出一定效果。部分试点营业部在业绩、行为、质量等方面得到改善,截至2021年6月30日止3个月的部均首年保费较试点前(2020年8-10月)增长6%,队伍拜访量较对照组提升约1.5倍,人均长险件数较对照组提升约1.4倍。

产品方面,保单继续率收窄,医疗服务成为突破口。2021年上半年,13个月保单继续率87.6%,同比下降0.5个百分点,降幅收窄。平安目前在储蓄型产品、保障型产品、服务、“保险+健康管理”、“保险+高端养老” 等重点领域都有针对性的改革措施。其中通过医疗服务提升寿险客户数量和粘性的尝试已有初步成效,2021年上半年,平安寿险超20%的新增客户是来自医疗服务用户的转化,占比逐步提升;使用医疗服务客户的客均寿险保单数、客均寿险保费均为不使用医疗服务客户的1.4倍 ;使用线上问诊客户的加保率是不使用线上问诊客户的3.7倍。

03 中国平安今年已跌超40%保险版块何时企稳

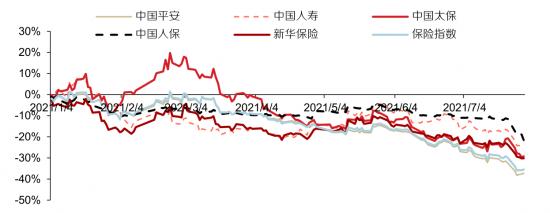

近期中国平安跌幅较大,但并不是个例,整个保险板块表现都持续低迷,年初至今A股保险指数下跌了约36%,跑输沪深300指数约28%;香港保险指数下滑12%,跑输中证香港300指数约4%。A股中国平安已从年初86.91元跌至52元,跌幅超40%,市值跌破万亿。

资料来源:wind

中国平安股东人数增加明显,遭遇单一最大股东卜蜂集团减持。东截至2021年6月30日,中国平安的股东人数增长70%,由去年年底的70万户增长到119万户。

根据中报披露,商发控股有限公司和New Orient Ventures Limited均属于卜蜂集团有限公司间接全资持股子公司,二者构成一致行动关系。卜蜂集团通过上述两家及其他下属子公司合计间接持有平安H股12.53亿股,约占本公司总股本的6.86%。香港中央结算有限公司为本平安H股非登记股东所持股份的名义持有人,并不实际持股,卜蜂集团仍是平安第一大股东。

卜蜂集团就是我们熟知的正大集团,早在2013年就入股中国平安,近期这家公司颇受市场关注,原因是今年6月卜蜂集团通过下属子公司于2021年1月1日至6月16日,累计减持平安H股约1.83亿股,占本公司总股本比例达到1%。

8月27日,公司推出50到100亿元的A股回购计划,回购股份全部用于员工持股计划,此外,包括执行董事马明哲、谢永林、陈心颖等在内的中国平安管理层承诺对公司股票进行增持。《熔财经》认为,大股东的大额减持,小股东的蜂拥而至,短期内对平安的股价并不是好事,尤其在保险版块整体弱势寻底的时候,但回购计划有助于稳定市场情绪。

期利率下行拖累固收类资产收益,险企投资组合资产收益长期压力较大。货币宽松环境下,长端利率从今年初3.2%的较高水平持续下滑,今年7月9日央行宣布全面降准之后,长端利率一度下探至3%以下,目前维持在2.85%水平。保险资金运用中约80%投资于固定收益类资产,且大多为持有至到期投资,短端利率的波动对市场价值调整相对有限,而长端利率的下降会使得再投资收益下滑。

资料来源:wind

保险版块P/EV估值已处于历史低位,但确定性拐点难以判断。自2014年以来至今,平安、太保、新华、国寿的P/EV估值分别处于8.2%、0.2%、0.4%和5.1%的历史低位水平,从相对位置来看,已处于历史最低水平。但从绝对位置来看,2021年以来估值仍处于持续下行周期当中。

资料来源:wind

综合以上分析,《熔财经》认为,中国平安目前已知的利空均已落地,并且已经在二级市场有所体现,包括华夏幸福暴雷带来的资产计提减值、寿险改革带来的业绩下滑、大股东大额减持影响以及长期利率下行对投资组合收益的压力等。历史上看五大头部险企走势相关性较强,寿险改革都进入深水区,对未来逐渐会有积极影响。目前保险版块估值虽已处于历史相对最低位,但估值难言见底,对于中短期走势仍需谨慎关注。更值得我们在未来持续观察的是,中国平安能否以靠全牌照的综合金融优势、强大的金融科技实力在创新业务中找到新的突破口,率先完成寿险改革。

*本文图片均来源于网络

熔财经:城市商业新媒体,区域经济链接者,产业趋势发现地。