在国内众多的网贷平台中,于2011年诞生的微贷网,是比较特别的一个。特别之处不在于运营了8年,微贷网依然三证全无。事实上,到目前为止,国内仍在运营的1000多家网贷平台中,三证齐全的不到70家。微贷网真正的特别之处在于,相较于其他千奇百怪,什么贷款都做的网贷平台,微贷网只专注于汽车互联网金融领域。因为专注,微贷网的行业领先地位,让所有挑战者都难以撼动。

6月4日,作为互联网车贷巨头的微贷网(NYSE:WEI)发布了2019年第一季度未经审计的业绩报告。

财报显示,微贷网2019年第一季度净收入为9.50亿元,较上一季度9.935亿元下降4.4%;在净利润方面,截至2019年3月31日,微贷网实现净利润1.09亿元,较上一季度的1.10亿元环比下降0.9%,不过按照非美国通用会计准则(Non-GAAP)计算,一季度的净利润为1.35亿元,上季度为1.332亿元,利润略微上涨。

在这份看似平稳的财报下面,隐藏着很多至关重要的信息,结合这些信息,对微贷网的现状,才能有一个相对全面的了解。

真实的业绩现状

微贷网2016年、2017年、2018年净利润分别为3.23亿元、5.16亿元、7.11亿元,持续三年盈利并保持高速增长,2018年11月,在美国纽约证券交易所正式挂牌交易。这是一次特殊背景下的上市——在国内,经济大环境遇冷,中美贸易摩擦激烈;行业暴雷,大数据和催收行业被查,蓬勃发展多年后,中国互金行业,陷入了前所未有的迷茫。

上市之后的微贷网,也没能给市场带来惊喜。相较于上市前的2018年Q3,上市之后的2018年Q4和2019年Q1,微贷网的业绩出现了持续下滑。如此表现,只能让美股市场对中国互金企业的疑虑,进一步加深。

微贷网的纯营收在2018年Q3达到有史以来的最高点10.367亿元,按(Non-GAAP)算单季度纯利润也达到了2.151亿元。可惜盛极而衰,2018年Q3之后,微贷网的营收和利润都开始出现明显下滑。

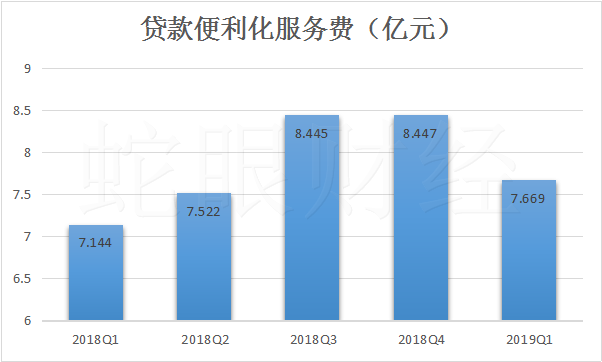

到2019年Q1,在颓势尽显的情况下,作为收入主要来源的贷款便利化服务盈利7.669亿元,环比大幅下跌。要知道,哪怕是在其他业务快速增长的当下,助贷业务营收仍占总体营收的80%以上。现实状况的变化过于剧烈,一些危险的端倪,也越来越让微贷网感到不安。

利润下滑的缘由

微贷网2018年Q3财报截至时间为9月30日,第三季度可以说是微贷网由盛转衰的转折点,在这个节点前后,到底发生了什么?

正是在9月份,微贷网于向相关部门递交了自查报告,并于2018年4季度接受了注册地相关部门的现场检查,在这次检查中,微贷网并没有受到处罚。但这次检查没有处罚,不代表没有问题。

据21CN聚投诉网站发布的《2018年互联网消费金融行业投诉排行榜》,微贷网2018年被投诉总量为495次,解决率58.8%。495次投诉中绝大多数投诉缘由为暴力催收,和骚扰亲朋。

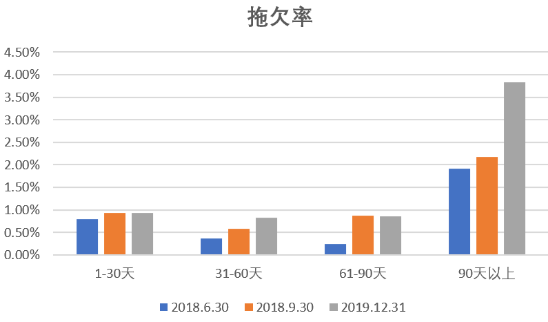

不单单是暴力催收隐患,微贷网的第四季度整体贷款不良率为4.57%,较三季度的3.10%环比上升47.4%。终止产品的贷款不良率为6.45%,较三季度的4.57%环比上升41.1%。

截至2018年12月31日,1-30天逾期率为0.94%;31-60天逾期率为0.83%;61-90天逾期率为0.86%;90天以后逾期率为3.83%。平台累计逾期率高达6.45%,与截至6月30日的3.32%的逾期率相比,增幅高达37.7%。微贷网所有未偿还贷款的拖欠率(包括已终止的贷款产品)猛增。

(图片来源于网易)

另外,在贷款余额方面,微贷网第三季度期末贷款余额为204亿元,较上一季度环比下降9%。而在第四季度,继续下滑,截至2018年12月31日,微贷网贷款余额总额人民币199亿元,较上一季度的204亿元,环比下降2.5%。在贷款总量上,第三季度,微贷网贷款总量为170.3亿元,较上一季度199.94亿元减少29.64亿元,降幅达到14.8%。

暴力催债被曝光,贷款不良率飙升,逾期率上升,坏账增多,贷款余额和贷款总量不断下降。接踵而来的问题,不仅冲淡了成功上市的所带来的喜悦,更是让微贷网从2018年Q3的业绩顶点一路下跌,甚至到现在下降趋势也还在持续。但是对于微贷网而言,经过长时间的酝酿,真正致命的考验才刚刚开始。

最大的考验

2016年8月24日,银监会官网正式对外公布《网络借贷信息中介机构业务活动管理暂行办法》2017年2月23日,银监会发布《网络借贷资金存管业务指引》。根据这两份文件,网贷平台必须具备信息安全三级等保证书、电信与信息服务业业务经营许可证以及资金银行存管证明,才能被允许参与网上资金信贷撮合业务。三证全无的微贷网,在P2P行业暴雷潮不歇的现状下,想要继续在互金行业生存发展,合规经营是唯一的出路。

对于这些现状,微贷网CEO姚宏其实心知肚明。姚宏之所以要在2018年11月这个时间点挂牌上市,也只是想让微贷网看起来更合规一些。“上市对微贷网的意义并不是为了募集资金,也不是终点,而是我们合规发展的另一个更高的起点和开端”,姚宏坦言。

但是监管收紧的速度,远比想象中更快,2019年1月份,浙江银保监局下发《关于加强互联网助贷和联合贷款风险防控监管提示的函》(下称《提示函》),要求各银保监分局、杭州银行和各城市商业银行杭州分行按照规定开展联合贷款业务,不得以任何形式为无放贷资质的机构提供放贷资金,不得与无放贷业务资质的机构共同出资发放贷款。

对于没有完成备案登记的微贷网而言,贷款便利化业务不仅处在业绩下滑状态中,而且很可能会被迫停止运营。微贷网的第二大股东方,汉鼎宇佑5月20日发布公告表示,“监管环境趋紧对微贷网未来业绩存在负面影响的可能,微贷网将争取尽快办理备案登记。但如果平台未能完成互联网金融备案,或未能取得电信与信息服务业务经营许可证,将可能面临被要求停止网上借贷中介业务的风险。”

虽然正在争取办理备案登记,但是办理备案登记对微贷网来说,并不是一件简单的事。微贷网积极接入国家应急中心网贷机构实时数据接入系统、中国互金协会项目信息登记披露系统。截至3月27日微贷网出具2018财年年报之日,浙江省内尚未有任何网贷机构被批准提交网贷机构备案申请。目前为止,微贷网所有争取办理备案登记的尝试,都没有得到明确结果。

出路在哪里

2019年1月,互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室向各省市互金整治小组办公室等联合下发了《关于进一步做实P2P网络借贷合规检查及后续工作的通知》,也提到平台严格管控存量规模和投资人数,执行“双降”,同时各级互金整治办要积极引导部分机构转型为网络小贷公司、助贷机构或为持牌资产管理机构导流等。

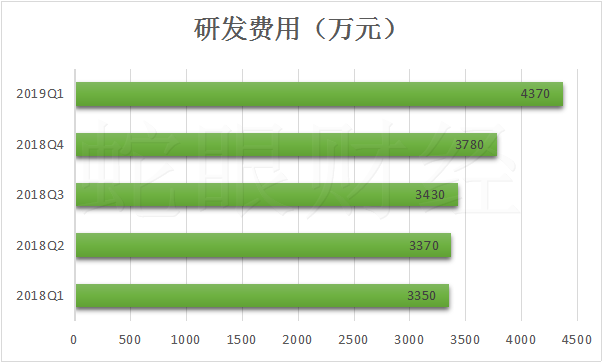

恰巧,微贷网目前的主要业务正是助贷服务,转型为汽车互联网助贷机构顺理成章。另外,得益于微贷网在金融科技研发上持续加大投入,于2018年8月,微贷网正式推出伯乐分系统。据介绍,伯乐分是一款基于微贷网独创的“智能决策森林”,风控模型和行业第一的成交经验结合而成,专注于将数据挖掘和大数据信贷风控能力对外输出的数据产品。

在“金融+科技”双轮驱动的战略下,微贷网在金融科技领域不断取得更多成果,微贷网谋求合规化经营的努力,有了充足的动力和现实的支撑基础。

为了减轻投资者对监管风险的顾虑,微贷网在合规化经营的道路上不断探索。但要想度过这次网贷备案的危机,微贷网必须表明决心,拿出更多的实际行动,更积极的从网贷平台向金融科技方向加快转型。

文,蛇眼财经记者/程祥,公众号ID:sheyancaijing