继伊利实行股权回购计划后,贝因美也紧随其后,然而,却因业绩和现金流情况无法支持如此大规模的回购,需要通过向银行融资的方式筹措回购所需资金。但此举却遭到了恒天然董事反对,二者关系也进一步僵化。

股权回购与员工激励

5月15日,贝因美发布回购预案称,公司拟以自有资金或自筹资金采取集中竞价交易方式以不超过7.5元/股的价格回购公司股份,回购金额不超过5亿元,不低于2.5亿元。

若按回购价格上限计算,预计回购股份数量不低于6666.6667万股,约占公司目前已发行总股本的6.52%,若按回购价格下线计算,预计回购股份数量不低于3333.3333万股,约占公司目前已发行总股本的3.26%。回购期限自审议通过的12个月内,回购股份将用于后期实施员工持股计划或股权激励计划。

同日,贝因美发布第二期员工持股计划(草案)显示,员工持股计划上限2010.1239万份,将以回购成本价格4.7元/股及以零价格受让等方式取得公司回购的股份并持有。

其中董事、监事和高级管理人员共计不超过6人,出资认购份额上限为177万份,获赠份额上限为176万份,占员工持股计划总份额的17.56%。

主要骨干员工合计不超过863人,出资认购份额上限为11998440份,获赠份额上限为1577000份,占员工持股计划总份额的67.54%。

预留股份数量不超过2995799股,占公司现有股本总额的0.29%,占标的股票数量的14.90%。

在外界看来,此次回购无疑是调动员工的积极性、吸引和保留优秀管理人才和业务骨干,提高员工的凝聚力和公司竞争力的绝好时机。

举债回购意欲何为?

但值得注意的是,在贝因美第七届董事会第十四次会议中,来自恒天然的董事蒲瑞安对《关于回购公司部分股票的议案》的每一项子议案都投出反对票。

他称,本次回购所涉金额巨大,以目前公司的业绩和现金流情况无法支持如此大规模的回购,可能会对公司业务的运营产生不利影响;并且本次回购的股票将用于未来三年(2020-2022年)的员工/ 管理层激励,并通过向银行融资的方式筹措回购所需资金。在有明确的未来3 年激励计划的情况下,不建议通过银行融资进行集中一次性的大额回购,这将会增加公司的负债和融资成本,要求公司根据每年的实际业绩情况,按年分次制定回购计划或安排,报事会和股东大会审批。

股神巴菲特曾说:“只有在一定条件下公司回购股份才有意义。首先,公司在扣除短期周转所需之外还拥有多余的资金(含现金与银行额度在内);其次,其股价必须远低于其实质价值。关于这点我还有一点补充:股东必须还有足够信息来对公司进行评价,否则的话,公司内部人极有可能运用信息不对称的现象占不知情股东的便宜,以偏低的价格买到公司股份,就伯克希尔而言,符合上述条件的情形并不多见,当然一般而言,大部分的公司通常都会诱使股东把股价拉高而非压低”。

从上述蒲瑞安的反对理由可知,贝因美目前公司业绩与现金流情况不支持大规模回购,甚至需要通过向银行融资的方式筹措回购所需资金。这也不仅让人疑惑,贝因美为何不惜负债也要回购股份呢?

香颂资本董事沈萌在接受媒体采访的时候指出,这次贝因美股票回购计划中,股票的授予价格很低,属于高买低卖的情况,回购股票的钱由全体股东买单,但作为大股东的谢宏却又从激励中拿回不少,等于是除了他以外的股东出血。

并且自朱晓静卸任贝因美董事后,恒天然派驻贝因美的董事只剩蒲瑞安一人。众所周知,董事会向来以投票决定各项事项。从此次的回购案来看,恒天然已然在贝因美没有了话语权,董事一职形同虚设。而谢宏成为已经是上市公司的实控人,虽然名义上是股权激励,但实质上很可能是拉拢自己的班底并且进一步扩大自己的股东权益。

恒天然评估对贝因美的投资

事实上,在回购预案中显示:恒天然目前正在评估对贝因美的投资,但尚未作出任何在未来6个月内减持股份的正式决定,不排除存在该等期间内减持股份的可能性。如果恒天然决定在未来6个月内减持股份,届时将按照相关规定履行信息披露义务。

从贝因美对恒天然的公开指责,到回购预案龃龉不合,再到恒天然对贝因美的投资评估,不难看出,双方的矛盾日渐激烈。

有业内人士指出,随着国资进入贝因美,恒天然的退出也只是时间问题。俗话说,道不同不相为谋,或许二者的分开会更有利于企业的发展。但需要注意的是,失去恒天然的贝因美,将如何面对资金与奶源等方面的压力?又将依靠什么来提振业绩?

据了解,目前贝因美已与巴布斯澳大利亚有限责任公司(Bubs Australia Limited)及其关联公司巴布斯公司进行战略合作,双方将成立合资公司从事Bubs品牌产品在中国大陆地区的推广与销售。

公开资料显示:Bubs品牌主营婴儿食品和配方奶粉,2017年,该公司在澳洲上市,同年并购了澳大利亚最大的羊奶制品生产商NuLac Foods,并同时拥有NuLac旗下羊奶畅销品牌CapriLac的所有权,这也使Bubs成为澳洲最大的羊奶制品公司。

虽然在同质化严重的乳粉行业,不少乳企纷纷开始寻求新的着力点,而羊奶与有机在乳企的眼中无疑是这场破局之争中最好的选择。但若是连自己主营的牛奶板块都没有做好,借助“进口”转战羊奶与有机又是否能占得住脚呢?

此外,笔者发现贝因美在5月变更了经营范围。根据公告显示,贝因美变更前的经营范围为开发、销售儿童食品、营养食品,并提供相关咨询等服务,预包装食品、乳制品(含婴幼儿配方乳粉)的批发兼零售(凭《食品经营许可证》经营),(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

变更后,贝因美的经营范围在变更前的基础上新增“特殊医学用途配方食品、保健食品的批发兼零售(凭《食品经营许可证》经营)。(依法须经批准的项目,经相关部门批准后方可开展经营活动)”的内容。

贝因美在公告中表示,公司实现盈利主要由于加强主营业务及关键要素的投入,调整品类结构,调整区域渠道发展策略,大力发展新零售,加强市场秩序维护;同时减少低效成本支出,优化产能。

5月20日,贝因美与新西兰保健食品公司Good Health达成战略合作,未来双方将围绕婴儿营养品市场展开合作。

据了解,Good Health是新西兰的天然保健食品公司,产品包括牛初乳、海洋产品、蜂制品和羊胎素、深海鱼油等。

贝因美重拾微商

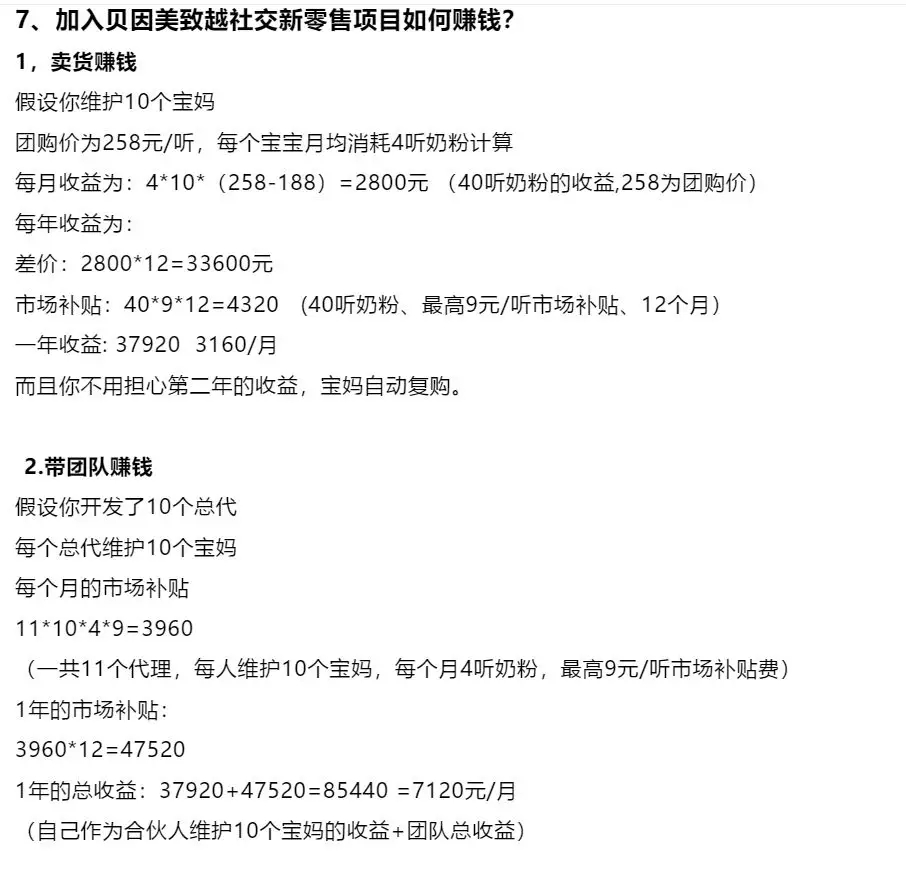

另外,在调查中,笔者发现贝因美2018年底又以“致越”重拾微商。据了解,贝因美致越1~3段的市场零售价为298元/听,微商代理级别分为总代与团购客户。其中,总代的门槛金额为13080元,团购客户的门槛金额为1548元。有意思的是,即便是只有两级,贝因美新零售中也存在着“类传销”。

根据代理商介绍,加入贝因美致越共有两种赚钱方法。第一、卖货赚钱。举个例子,如果你有10个宝妈,团购价格为258元/听,按照每个宝宝月均消耗4听奶粉计算,每月收益为4*10*(258-188)=2800元。此外,贝因美施行市场补贴,40*9*12=4320 (40听奶粉、最高9元/听市场补贴、12个月)。简单来说,团购拿货价格实际上为188元/听,每卖出一听补贴9元。

其次,带团队赚钱。一级总代再去开发二级总代,二级总代每人还需要维护10个宝妈。如此一来,每个月的市场补贴为11*10*4*9=3960元(一共11个代理,每人维护10个宝妈,每个月4听奶粉,最高9元/听市场补贴费)。

或许是为了更加迅速地占领微商渠道,贝因美致越的招商人员称,目前加入贝因美致越,两罐即可成为团购客户,六罐即可成为总代。高额的补贴与产品利润点,吸引了不少宝妈积极参与。

但根据《中华人民共和国刑法修正案(七)》第二百二十四条“组织、领导以推销商品、提供服务等经营活动为名,要求参加者以缴纳费用或者购买商品、服务等方式获得加入资格,并按照一定顺序组成层级,直接或者间接以发展人员的数量作为计酬或者返利依据,引诱、胁迫参加者继续发展他人参加,骗取财物,扰乱经济社会秩序的传销活动的,处五年以下有期徒刑或者拘役,并处罚金;情节严重的,处五年以上有期徒刑,并处罚金。”

令人疑惑的是,蒙牛传销案的热度还未褪去,贝因美却大刀阔斧地进入微商,并采取类传销的方式吸引消费者加入,难道连乳粉行业巨头的“前车之鉴”,都不足以引起贝因美的重视吗?还是说贝因美想借多元化发展,来维稳与恒天然分手后可能给企业带来的震荡?

今年贝因美无论是在资本运作上还是在企业高管上,亦或是战略布局上都有着巨大的改变。虽然目前贝因美形势未定,但明确的是贝因美正在向多元化转型,并且有夺恒天然话语权的趋势。