近年来,随着中国移动互联网的跨越式发展,互联网金融顺势得以崛起,P2P、消费金融、第三方支付等各类业态的平台如雨后春笋般涌现,行业的发展历程也是跌宕起伏——既经历过资本的疯狂追捧,也遭受过监管的严格审查,既迎来过跑路风波,也掀起过赴美上市的热潮。

如今,在经历了诸多的风波之后,不同的垂直领域杀出了不少黑马,命运多舛的互金平台们也已逐渐由之前的野蛮生长过渡到了平稳发展时期。

前几日,各家上市的中国互金企业相继披露了Q3财报数据,其中包括乐信、拍拍贷、宜人贷、趣店、融360等多家在大浪淘沙中的生存下来的互金巨头,而在看似亮眼的财报背后,也显露出了行业久病难医的顽疾所在。

财报“自卖自夸”式的解读,或许只是“表面繁荣”?

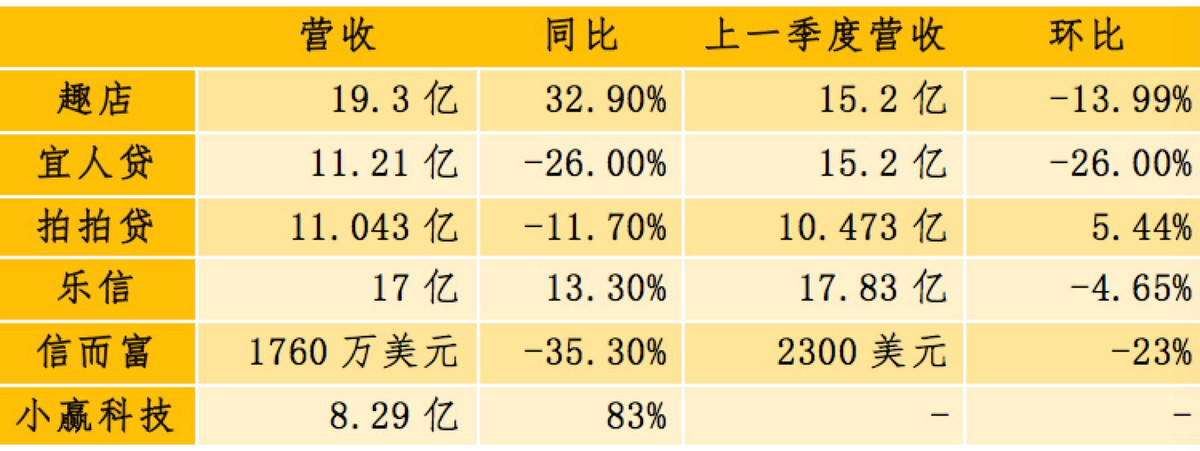

想要了解互金行业的发展现状,从这几家较为头部的企业财报中似乎能够看出一二,简单列举几个来看:

- 拍拍贷:2018年第三季度实现营收11.043亿元,环比增长5.4%;实现净利润6.495亿元,后者与去年同期的5.414亿元相比增长了20.0%,与上一季度的6.078亿元相比增长6.9%。由科技推动带来持续盈利能力再一次得到验证。

- 趣店:第三季度营收19.28亿元,同比增长32.9%,扣除一次性汇兑损失,调整后净利润为7.5亿元人民币(1.1亿美元),同比增长12.6%,再创历史新高,归于趣店股东的净利约为6.838亿元(9960万美元),同比增长5.1%。

- 乐信:2018年第3季度未经审计的财务业绩。第3季度,乐信促成借款额137亿元,营收17亿元,实现毛利6.23亿元,非通用会计准则(Non-GAAP)息税前利润4.05亿元,同比增长121%,净利润3.16亿元人民币,同比增长363%,利润达到4.05亿元,增长404%。

- 宜人贷:不按照美国通用会计准则,宜人贷第三季度调整后净利润为人民币3.675亿元(约合5350万美元),与2017年同期的人民币3.030亿元相比增长21%。宜人贷第三季度调整后每股美国存托凭证摊薄收益为人民币5.89元(若不采用ASC 606会计准则)。

不难看出,媒体对各家互金平台财报的解读,无不显示出了巨大的增长势头和市场潜力,但在这些全面增长的数据背后,大多却是报喜不报忧——通过无限放大平台某一方面的数据增长来冠以“商业意义”,对与“市值蒸发百亿”、“亏损千万”、“营收大幅下滑”等痛楚闭口不谈。

即使是那些财报数据毫无亮点的企业,也总能在复借率,撮合额,用户量,活跃数,流动资金额等旁门左道中找到某些增长之处来大做文章,从而强行制造出行业的一片繁荣之景。不过,这种自卖自夸式的解读显然很难服众。

话说回来,这些互金平台费劲心机所制造出的“表面繁荣”的景象,无非是为了安抚资本与用户动荡的“军心”,而之所以“军心”需要安抚,还是由于这些年互金行业的快速爆发留下了诸多后遗症。

浮沉的互联网时代:互金平台的盛宴与魔咒

从一炮而红,到快速膨胀,再到戴上紧箍咒,然后是今天的新金融时代,中国互联网金融走过的这五年,可以说是一场不完美却伟大的盛宴。而这场时代浮沉的盛宴造就了新经济、新金融的勃兴,也造就了五花八门的套利与收割乱象。

就曾经风靡一时的校园贷市场而言,分期乐与趣分期无疑是当时最具潜力的风投项目,而随着行业的不断发展,校园贷业务逐渐被资本所扭曲,与之相关的争议与风险也在不断发酵,由此,当“裸贷”、“负债跳楼”等负面新闻在网上引发大量关注之后,校园贷业务便迅速成为了万夫所指。趣分期和分期乐等平台也在信用风险,舆论风险,政策风险的强压之下,相继转型,退出校园市场。

而被人们所熟知的除了“夭折”的校园贷,还有深陷危机的P2P行业,相比之下,P2P行业在2015年的发展势头更为猛烈,新增平台不断疯长,对未来的市场前景充满了美好的想象。不过,这一切的幻想都随着e 租宝的覆灭而破裂,2015年12月16日,e租宝被立案侦查,不久后警方公布e租宝非法集资500多亿。

随之,P2P行业的问题平台的数量不断剧增,单月爆出问题的互金平台数量已接近新增平台的数量,跑路、骗子、非法集资等词汇被越来越多的与P2P联系在一起。行业形象由此直线下滑,几乎到了人人喊打的地步。也正是在这一时期,中国互联网金融市场的强监管时代算是正式拉开了帷幕。

据悉,2016年8月24日,银监会等四部委正式发布《网络借贷信息中介机构业务活动管理暂行办法》,确立了网贷平台的信息中介定位,采用备案制,并列出一长串负面清单。

监管政策一出,P2P行业纷纷立志表态拥抱监管,本以为至此便会尘埃落定,但其实,这只是一场漫长的等待与煎熬的开始。时至今日,这场大整治仍在继续且在不断升级,无牌照不金融的时代似乎已全面降临。

今年1月4日,央行公布了百行征信有限公司的相关情况,“信联”正式落地。这意味着过去三年的个人征信业务试点宣告失败,8家试点机构没有一家拿到牌照。在此之后,金融监管政策也在快速收紧,4月27日,《关于规范金融机构资产管理业务的指导意见》、《关于加强非金融企业投资金融机构监管的指导意见》同日发布。无疑将“紧箍咒”再次缩小了一圈。

在持续加码的监管政策之下,市场出清正在持续进行,互金平台的发展已从当初的疯狂步入冰点,即便如此,6月份爆出的的“雷潮”还是对行业的发展造成了不小的影响,有业内高管称,“备案与市场不景气是导致今年三季报行业整体表现低迷的主要原因,受此波及,大多平台的利润缩水,撮合贷款量齐下降,营业收入与公司净利润表现不容乐观,互金行业集体过冬。”

如今,这场浮沉的盛宴正在散场,互金行业也在合规的基础上进入了一个去杠杆周期:传统金融面临收缩,新金融向着牌照回归。在此趋势下,由于监管的不确定性,已将互联网金融逼到了不得不改变的十字路口,而科技金融似乎成为了未来互联网金融获得生存空间乃至合法性的主要希望。

不忘初心,告别概念,让金融回归金融

金融,既不是高人一等的特殊技巧,也不是赌桌上毫无益处的赌博工具。金融,是一种服务,被社会所需要的服务,无须仰视,也无须妖魔化。

而互联网金融诞生的初衷,便是为了给人们的生活带来实实在在的便利和高效的金融服务,其本身更是应当理性,而非仅仅只有狂热。所以从本质上来看,无论是监管的收紧,还是行业竞争的加剧,只有让金融真正回归到金融本身,或许才是未来互联网金融行业持续发展的正确选择。

至于未来的发展方向,招商证券分析认为,在互金行业发展的下一阶段中,真正优质的龙头将受益于互金整治带来的行业出清而触底反弹,实现市场集中度的提升。在这一过程中,科技将成为重要动力,具有技术基因的公司将更具竞争力。

不得不说,科技赋予了许多行业新的生命,助力了时代的发展,对于互联网金融来说,更是与科技密不可分,而与“互联网”与“金融”的简单结合不同,科技化更加强调的是融合的力量。即借助新技术的手段来优化金融行业,让互联网金融变得更加具体和直接。在这一概念中,科技金融并不仅仅只是简单盲目的去中间化,而是一个多维的深度参与的过程。

简单来说,科技金融就是基于互联网金融衍生而来的新技术能够优化传统金融的运作逻辑,优化传统金融而非颠覆,进而实现更大的发展。例如已成雏形的大数据风控、智能化支付、云计算等技术都是互联网金融科技化的具体体现。

除了科技以外,回归金融本身自然是要以服务用户为核心,也就是将互联网金融落地到生活化,在这一层面,互金平台不光要借助二维码支付、芯片卡支付等方式就提升用户的支付效率,还要进一步运用大数据、人工智能等一系列技术为有借款和出借需求的个人用户提供高效精准的服务,进而为普惠金融事业贡献出力量。

总体看来,虽然目前互联网金融领域的阶层日益固化,持牌机构金字塔顶端的地位无可撼动,科技巨头能够更加轻松的成为科技金融巨头,但相比五年前,我们无疑是收获了一个更好的时代,并种下了更多可能性。对于互联网金融的新入局者而言,也同样拥有时代赐予的机会,未来仍有希望找到更多未来的发展方向。

不管怎样,这些年来互联网金融的发展变迁中,有有创造者,也有破坏者;有创新,也有骗局;有美好,也有阴暗。也正是在这些摸爬滚打的过程中,为我们实现了更便利、更灵活、更多选择、更低成本的生活方式。相信未来随着技术的不断进步,科技的不断迭代,互联网金融还将在中国经济史上留下更加浓墨重彩的一笔!