超市快送是主营生鲜及快消商品,使用APP下单,快速送给消费者的商业模式,比如盒马鲜生,京东到家,每日优鲜等。

超市快送从15年引爆,至今已有三年时间,这期间出现了各种模式,比如以爱鲜蜂为代表的便利店模式,以小区快点为代表的社区中型仓库模式,以在家点点为代表的个人加盟模式,以京东到家为代表的平台模式,以每日优鲜为代表的暗仓模式,以多点为代表的传统超市单店模式,以盒马鲜生为代表的新业态超市模式。

各种超市快送模式发展结果不同,有些高歌猛进,有些已经偃旗息鼓。很多时候选择大于努力,起步时的模式设计十分重要,那么从什么指标判断模式优劣了。

笔者(张陈勇)认为判断超市快送模式优劣,需要3个关键指标,本文分别从流量、履单、周转这三个指标解析超市快送模式优劣利弊。流量代表是否有足够的单量,履单代表持续性,周转影响起步难度和模式迭代。

流量

流量是基础,有流量才有销量,流量不完全等于销量,引流成本是否足够低,流量质量如何,流量是否能转化成复购,这几点,才是流量的关键。

在各种超市快送模式中,流量成本最高的,是只能靠地推,靠广告引流,靠发新人卷的模式,笔者(张陈勇)外出参与过地推拉新,新注册顾客送小礼物,经常一天拉新不足10人,平均每个新客的成本超过50元,他们最后是否能成为忠实顾客,还未可知。

小区快点、在家点点这类平台,基本全靠地推引流,流量成本很高,引流最困难,流量方面只能得1分。

爱鲜蜂、永辉生活APP、多点这类平台,一部分流量来自地推和广告,一部分流量来自线下门店,其引流成本比纯粹的地推广告低一些,但仍然较高,流量成本得2分。

京东到家、饿了么、美团外卖商超频道,引流来自三个方面,一是外卖和商城APP的流量转化,二是地推广告引流,三是线下门店引流,其总体引流成本低于爱鲜蜂等,引流成本得3分。(其中京东到家引流能力弱于饿了么和美团外卖,因为外卖与快送在同一APP)

每日优鲜的引流比较讨巧,它入驻美团外卖、京东到家、淘宝到家等多个平台,用满99减80,这样的噱头营销(用卷商品价格高)吸引流量,用会员营销引流,成本较低,引流成本得4分。

每日优鲜现在的问题是,已经被美团外卖等封杀,而且噱头营销已经停用,新推出的无人货架和会员制引流能力有限,最近(18年3月到5月)每日优鲜做了很多线上广告,可以推测,每日优鲜的引流成本增长很多,也许不可持续,如果按照新的引流方式评分,可能只有2分。

盒马鲜生的流量主要来自门店,由于门店是强IP,是会员制门店,强力引导消费者使用APP(使用APP才能享受会员价),所以其引流成本最低,而且盒马的定位形象能筛选顾客,流量质量最高,引流成本得5分。虽然都是门店引流,但盒马与永辉生活APP等不同,永辉的门店会兼顾线下顾客需求,并不强制引流,而盒马是完全按照线上需求重构,是会员制门店,基本来店消费的顾客都会下载安装APP。

在复购方面,有更好的体验,更有利于复购留存,强控货模式由于库存准确,拣货效率高,体验最好,存留复购更多,而轻链接的体验较差。从控货、商品丰富度、链接方式综合考虑,体验排序结果是:盒马鲜生>每日优鲜>永辉生活APP>京东到家。

履单

履单指的是利润是否足以支持履单成本,履单成本包含拣货打包和配送成本,当订单量达到一定密度后,履单成本难以降低,每个订单都会经过拣货打包和配送过程,履单成本无可避免。

超市快送的成本不仅有履单成本,还有宣传成本(引流)、运营成本、管理成本等,这些成本可以通过做大规模,分摊到更多订单上来降低成本,单个区域订单密度增大可以降低履单成本,但是单纯增加覆盖区域面积不能降低履单成本,如果超市快送项目无法承载履单成本,那么它最终一定会失败。

基于便利店模式的爱鲜蜂,基于个人加盟模式的在家点点,最难应对履单成本,因为其商品丰富度不够,客单价难以提升,每单毛利额低,所以难以支撑履单成本,在履单方面得1分。

每日优鲜的商品丰富度也不好,但相对于爱鲜蜂,每日优鲜的商品是根据线上需求设计,采用全品类精选策略,单价更高,更容易提高笔单价,每日优鲜有满额才送货的门槛限制,每日优鲜在履单方面得2分。

小区快点、京东到家、永辉生活APP,飞牛优鲜等平台的商品丰富度较高,但商品不是以线上订单为主规划选品的,有收运费,或者有满额免运费的门槛条件,它们在履单方面得3分。

京东到家不免运费,永辉生活APP目前是满18元免运费,据笔者(张陈勇)所知永辉生活笔单价很低,可能只有40元左右,毛利不足以支持成本,永辉生活APP的配送政策不可能长久持续。

盒马鲜生的商品丰富度较高,而且大部分商品根据线上订单需求规划,所以更容易提高客单价,更容易支持履单成本,盒马鲜生是唯一没有收配送费,没有起送金额限制的快送平台,它在履单方面得4分。

周转

周转指库存与销售额之间的关系,如果销售额低,而库存高,那么损耗就高,特别是以生鲜为主,保质期短商品多,耗损会更多,这样的模式也无法持久,库存耗损会拖垮项目。

小区快点、在家点点和每日优鲜,所有库存都要靠线上渠道消化,小区快点的库存较大,在家点点和每日优鲜的库存较小,在周转方面,小区快点得1分,在家点点和每日优鲜得2分。

小区快点、在家点点和每日优鲜的销售渠道只有线上,在前期,线上单量少的情况下,线下损耗会很高,这样的模式很可能走不过第一步,对适应区域也有更高要求。而京东到家、盒马鲜生这类超市快送平台同时有线上线下2个销售渠道,即使前期线上销售不多,也能依靠线下销售消化库存,最少不会担心损耗问题。

大部分超市快送模式,比如京东到家、永辉生活APP、飞牛优鲜、多点、盒马鲜生,爱鲜蜂等,其库存都是同时在线上线下两个渠道销售,线上单量不足没有关系,依靠线下渠道销售,能支持更多周转,从而经营更多商品,使其起步更容易,他们在周转方面得3分。

总结

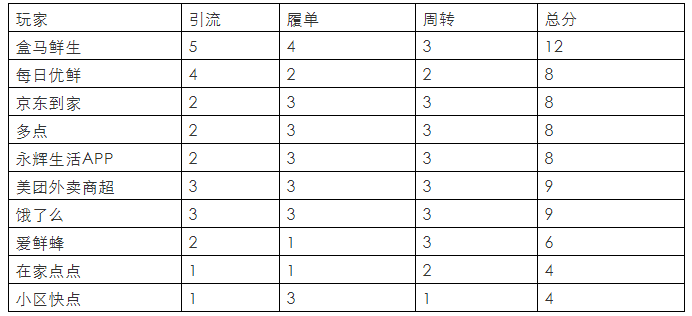

根据以上分析,整理每个模式的得分情况:

从此表可以看出,超市快送模式中,盒马鲜生模式在流量,履单,周转三个关键指标中最具有竞争力,这可与盒马订单密度经营业绩对应印证。

引流、履单、周转是超市快送的关键指标,但它们不是全部,比如还要考虑发展扩展速度,模式扩展性等方面,但这三个指标权重大,能帮助我们从关键指标角度理解超市快送。

原内容转自微信公众号“老张聊零售”